Flash News – Petrobrás.

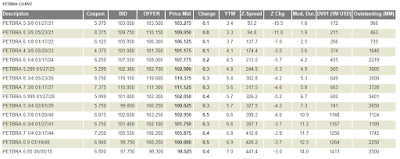

Segue abaixo um resumo da curva de bonds (título de dívida) da

Petrobrás nos EUA (cortesia da XP Investimentos), para o fechamento de

sexta-feira. Dado o anúncio de mais uma fase de desinvestimento da empresa,

acredito que carregar papéis da empresa, com yields acima de 5% (ver coluna “YTW”) seja bastante atraente, mesmo

que a duration seja elevada.

Entendo que o risco deriva mais do cenário externo do que do cenário

local, nestas condições. De qualquer maneira, me parece uma opção bastante

atrativa para quem tem recursos no exterior. Segue também um breve comentário

sobre a alavancagem da companhia, cortesia do BTG Pactual:

Assuming all 8 refineries are sold for USD15bn, as

initially claimed, it would represent a 0.3x leverage reduction if we also

conservatively assume a 50% EBITDA reduction in the refining segment. In other

words, when combined with the USD10.3bn divestments raised in the first 4

months of the year, we could be talking about a net leverage already below 1.5x

at year-end. Furthermore, we see the sale of refineries as PBR’s most important

divestment not only due to its size but also because of what it means to a

company which its monopolistic position in refining has arguably been the main

reason for interference in its price policy.

Fonte: XP Investimentos / BTG Pactual.

Comentários

Postar um comentário