Daily News – Crescimento em Foco

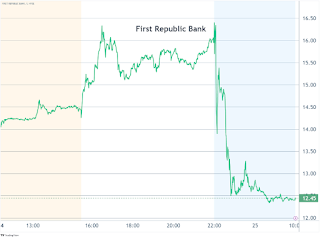

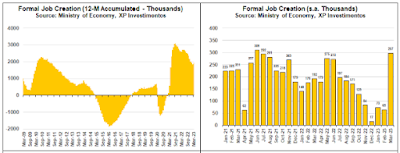

O período de resultados corporativos nos EUA continua a ditar a dinâmica de curto-prazo dos ativos de risco. O bom resultado de algumas poucas, porém grandes empresas americanas – as chamadas “Big Techs” – vêm surpreendendo positivamente e sustentando a alta recente da bolsa. Isso ocorre mesmo diante de sinais menos positivos de outros setores da bolsa e da economia. Em suma, poucas ações, neste período, explicam parte relevante do movimento mais positivo do mercado. Em termos econômicos, o PIB dos EUA, divulgado ontem, ficou abaixo das expectativas do mercado. O número mostrou desaceleração do crescimento, com uma inflação ainda elevada. Este é um pano de fundo perigoso para os ativos de risco nos próximos meses. No Brasil, o indicador de Serviços mostrou um crescimento ainda robusto no país. O CAGED, indicador de emprego, também apresentou uma criação de vagas de trabalho acima do esperado em março: O que me chamou mais a atenção na quinta-feira foi o péssimo