Daily News – Inflação de volta ao radar?

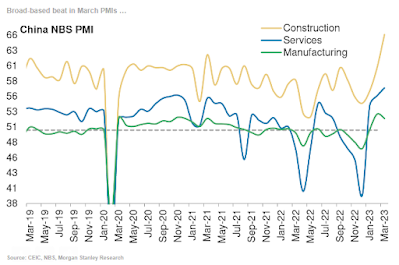

Os ativos de risco estão abrindo o dia em tom de estabilidade e caminhando para um final de trimestre mais positivo. Na China, os PMIs mantiveram-se acima do importante patamar de 50pts, o que denota continuidade da expansão do país, o que também temos vistos nos indicadores de alta frequência. Na ausência de novos choques exógenos, a recuperação chinesa parece saudável, robusta e sustentável, o que pode ser um vetor importante de sustentação de algumas teses de investimentos: Na Europa, a despeito do recuo da inflação “cheia”, em muito puxada pela queda dos preços de energia, os núcleos de inflação continuam altos e subindo, tornando-se uma grande dor de cabeça para o ECB. O trabalho de política monetária não está terminado e ainda deveremos conviver com juros mais altos na região: Claramente o tema “Inflação” ainda não pode ser abandonado pelo mercado. Estamos passando por um momento de transição, em que o tema “Inflação” perdeu um pouco de força em detrimento as ex