Daily News – Inflação: Uma Batalha Inacabada

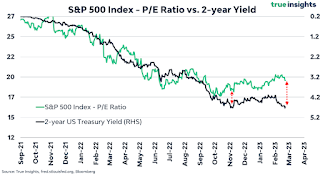

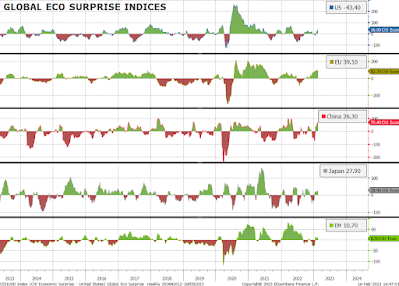

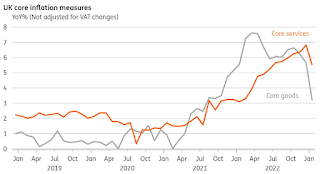

Os ativos de risco continuam sendo guiados pelo tema “Inflação”, em que as curvas de juros dos principais países do G10 continuam a precificar juros terminais mais elevados, por mais tempo. Veja o exemplo da Europa, onde o mercado já espera juros próximos a 4% em algum momento dos próximos meses: A batalha dos BCs contra a inflação continua dura e inacabada. A inflação na Espanha, por exemplo, divulgada hoje, apresentou aceleração, ficando acima das expectativas do mercado, que esperada recuou gradual dos preços. O mesmo movimento foi visto nos números da França: No Brasil, há sinais de que o governo irá reonerar os combustíveis, na primeira batalha aparentemente vencida por Haddad em detrimento a ala política do governo. Se confirmada esta ação, seria uma notícia positiva em meio as incertezas de política econômico deste novo governo. Em contrapartida, contudo, há o risco de que esta reoneração de impostos venha acompanhado de mudanças na política de preços da Petrob