Daily News – Sinais de Desaceleração

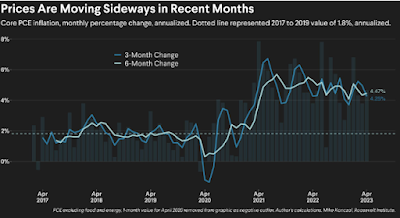

Os ativos de risco estão operando próximos a estabilidade. Destaque para a queda de preço das commodities, após mais alguns sinais de desaceleração global, como a queda do ISM Serviços nos EUA divulgada ontem: No Brasil, os indicadores de alta frequência apontam para uma desaceleração da economia, como podemos ver no IGet do Varejo coletado pelo Santander, que mostra queda de quase 4% do varejo em maio: Na Alemanha, o Factory Orders, após cair mais de 10% em março, apresentou queda de 0,4% em abril, muito acima das expectativas de alta de 2,8%: Há rumores de novas medidas de alívio monetário por parte do governo chinês: https://www.bloomberg.com/news/articles/2023-06-06/china-asks-big-banks-to-cut-deposit-rates-again-to-boost-economy?utm_medium=social&utm_content=nextchina&cmpid=socialflow-twitter-business&utm_campaign=socialflow-organic&utm_source=twitter#xj4y7vzkg . A Austrália elevou sua taxa de juros em mais 25bps, o que es...