Daily News – Irã, Fed, Resultados Corporativos e Crédito Privado no Brasil.

Os ativos de risco estão abrindo a semana com sinais

conflitantes. Se, por um lado, vemos uma recuperação incipiente das bolsas na

Europa e nos EUA, por outro lado, ainda vemos sinais de cautela com a forte

alta do Petróleo e queda nas taxas de juros dos países desenvolvidos. O mercado

de câmbio opera sem grandes movimentações neste momento.

O destaque do final de semana ficou por conta das notícias

envolvendo o Irã. Na verdade, não há grandes novidades. A situação não apresentou

deterioração adicional, mas muito menos uma solução estrutural. A situação na

região ainda é tensa e delicada, merecendo atenção especial. O Petróleo é o

canal mais claro e óbvio de contágio ao mercado, mas com potencial de espalhamento

para outras classes de ativos.

O Fed é outro tema relevante para os próximos dias,

com o mercado, agora, precificando maior probabilidade de queda de 25bps após

as sinalizações de sexta-feira:

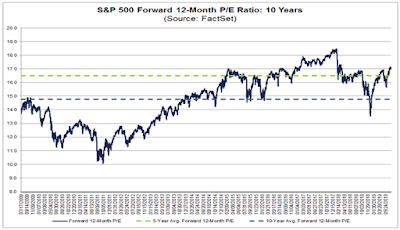

Ainda nesta linha, os resultados corporativos

merecem atenção no EUA. Até o momento, a temporada tem confirmando uma leve queda

de lucros. Continuo intrigado com a manutenção de valuations tão elevados com

este pano de fundo global, entendendo que seja um “equilíbrio instável”, ou uma

“manipulação de preços” por parte dos bancos centrais:

The forward 12-month

P/E ratio for $SPX is17.0. This P/E ratio is above the 5-year average (16.5) and above the 10-year average (14.8).The forward 12-month

P/E ratio for $SPX is 17.0. This P/E ratio is above the 5-year average (16.5) and above the 10-year average (14.8).

Na Coréia do Sul julho trouxe novas evidências

de desaceleração global. A economia do país, por ser muito aberta e encrostada

na Ásia, costuma ser um bom termômetro do crescimento global. Os números de

exportação são pouco animadores, para não dizer extremamente preocupantes:

No Brasil, destaque para

artigo do Valor sobre as captações privadas (https://www.valor.com.br/financas/6358649/empresas-captam-ao-menor-custo-no-exterior-desde-2014).

Tenho comentado neste fórum que

vejo o mercado de crédito privado “Investment Grade (IG” com risco/retorno ruim

e um quadro técnico preocupante. Vejo empresas, na média, com balanços

saudáveis e com condições de se alavancarem e honrarem suas dividas. Contudo, o

crescimento exponencial dos fundos de crédito IG, muitos deles (se não a sua

maioria) com resgates em D0 ou D1, com o advento das plataformas de

investimento, criaram um ambiente de excesso de demanda por esses papeis em um

momento de oferta ainda limitada.

Este ambiente é extremamente

positivo para as empresas, para os bancos que estão fazendo a emissões e para

os gestores de crédito privado. Não estou prevendo um problema grande, grave ou

eminente neste mercado mas, neste momento, vejo o risco/retorno e o técnico com

certa angústia.

Comentários

Postar um comentário