Mercados Globais (Daily News) – Brasil: Distensionamento

Os ativos de risco estão abrindo o dia em tom positivo, após bom desempenho das bolsas na China.

No Brasil, encerramos a quinta-feira

com um distensionamento da situação institucional, após o Presidente Bolsonaro

soltar uma nota oficial recuando de algumas de suas declarações de 7 de

setembro.

Vinha comentando neste fórum que: O

país precisa apaziguar os ânimos, focar nos problemas econômicos, sociais e

sanitários. Enquanto não surgir um ator capaz de baixar a temperatura institucional

do país, os ativos locais seguirão em tendência negativa, mesmo que muitos

deles parecem “baratos” por “valuation”.

A nota divulgada ontem por Bolsonaro

é um sinal claro de tentativa de apaziguamento. Não acho que teremos um

endereçamento completo do tensionamento, mas certamente há espaço para os

ativos locais consumirem parte do prêmio de risco que foi criado nos últimos

dias/semanas.

Ainda há riscos fiscais relevantes no

cenário; o problema institucional irá continuar; e a inflação continua se

mostrando um desafio de curto-prazo.

Neste tema, o IPCA de agosto,

divulgado ontem, ficou acima das expectativas do mercado e com um quadro

qualitativo bastante negativo com maior espalhamento da inflação, núcleos e

difusão elevados:

Isso deve levar o BCB a atuar de

maneira mais incisiva, acelerando o processo de alta da Selic e levando os

juros a uma taxa terminal mais elevada. A curva de juros já precifica uma

probabilidade razoável de uma alta de 125bps ou 150bps na próxima reunião do

Copom e uma Selic acima de 10% no horizonte de curto-prazo:

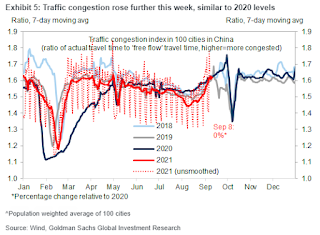

Na China, há sinais de recuperação do

crescimento após a última onda da pandemia nos indicadores de alta frequência:

Na Europa, o BC anunciou uma possível

redução do ritmo do seu QE e sinalizou que o envelope completo pode não ser

utilizado caso o cenário se desenvolva positivamente. Segundo nosso consultor

econômico:

O ECB manteve as

taxas de juros e o seu envelope de estímulos na decisão de política monetária

de setembro, nisso incluindo os seus programas de compras de ativos APP e PEPP.

Houve, no entanto, indicação de que o ritmo de compras no PEPP será reduzido

adiante. Lagarde se esforçou para desvincular o movimento de um tapering,

o que é evidentemente difícil. Fomos surpreendidos e consideramos o movimento

prematuro; a recuperação europeia ainda não é robusta, as condições financeiras

são mais restritivas do que as observadas em outras grandes economias e as

projeções condicionais do próprio ECB mostram inflação abaixo da meta nos anos

de 2022 e 2023.

No Reino Unido, julho foi um mês em que

o PIB mensal ficou bem abaixo das expectativas do mercado:

*As análises e

opiniões são pessoais e não representam, necessariamente, uma visão

institucional.

Dan

H. Kawa

CIO

TAG Investimentos

Comentários

Postar um comentário