Daily News – Política Monetária.

Os ativos de risco estão abrindo a quarta-feira com leve viés negativo, a espera da divulgação dos dados de inflação (Core CPI) nos EUA. Este número será determinante para a dinâmica de curto-prazo do mercado. Por quê?

Com o Fed se tornando cada vez mais duro

(“hawkish”) e sinalizando para o início de um processo de normalização monetária

(redução do QE), uma inflação mais elevada pode levá-lo a antecipar ainda mais este

processo ou fazê-lo de forma mais acelerado.

Como tenho insistido neste fórum há

meses, a normalização monetária em si não leva necessariamente a realizações de

lucro e quedas acentuadas estruturais dos ativos de risco.

Contudo, com muitos ativos com pouco

prêmio de risco, em máximos nominais históricas, com valuations “esticados” e

com posição técnica comprometida, uma mudança brusca de cenário pode causar

espasmos de volatilidade e quedas rápidas e acentuadas de curto-prazo.

O grande risco ao cenário é uma inflação

estruturalmente mais elevada, que force a mão do Fed a uma mudança brusca e

acelerada de postura.

Na segunda-feira comentei sobre as

mudanças que o cenário poderia trazer, com sustentação ao dólar no mundo, juros

mais altos e movimentos setoriais na bolsa. Por ora, este cenário vem se

desenvolvendo exatamente como descrito no texto: https://mercadosglobais.blogspot.com/2021/08/daily-news-de-volta-ao-primeiro.html.

No Brasil, o Ata do Copom trouxe

poucas novidades em relação ao comunicado após a reunião. Uma alta de mais

100bps é o mais provável na próxima reunião do Copom, e uma taxa de juros na

ordem de 7,5% parece ser a taxa terminal deste ciclo, olhando o cenário de

hoje.

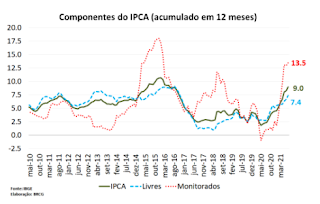

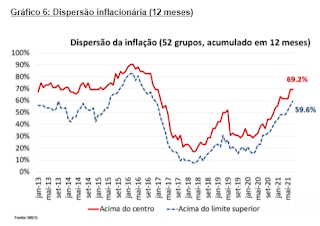

O IPCA de julho ficou dentro das

expectativas do mercado. Continuamos a observar uma dinâmica negativa de

preços, com núcleos elevados, pressão altista em serviços e uma difusão alta, o

que justifica um banco central mais duro em seu discurso:

Na Europa, há sinais de arrefecimento

da Variante Delta, confirmando que a sociedade está aprendendo a lidar com o

vírus. A vacinação é um vetor de extrema relevância nessa equação:

As exportações da Coreia do Sul – que

gosto de olhar como termômetro para o crescimento global – seguem firmes, mesmo

diante do novo surto pandêmico na Ásia, mostrando resiliência da economia

global:

Confirmando o bom momento para Crypto,

o resultado trimestral de Coinbase, uma das maiores corretoras deste nicho,

listada na Nasdaq, mostrou a força desta nova classe de ativo: https://twitter.com/DanKawa2/status/1425190921151434758?s=20.

Na China, o mercado continua atento

aos desenvolvimentos internos, com uma desaceleração já contratada devido ao

novo surto pandêmico, mas também pela aparente desaceleração dos indicadores

monetários:

Podemos esperar medidas adicionais de alívio vindas do país, com intuito de evitar desacelerações adicionais do crescimento. O impacto dessa desaceleração já está sendo sentido no preço de algumas commodities metálicas e pode continuar no curto-prazo.

*As análises e opiniões são pessoais e não representam, necessariamente, uma visão institucional.

Dan

H. Kawa

Comentários

Postar um comentário