Daily News – Inflação de volta ao radar?

Os ativos de risco estão abrindo o dia em tom de estabilidade e caminhando para um final de trimestre mais positivo.

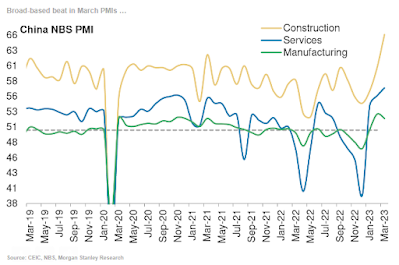

Na China, os PMIs mantiveram-se acima

do importante patamar de 50pts, o que denota continuidade da expansão do país,

o que também temos vistos nos indicadores de alta frequência. Na ausência de

novos choques exógenos, a recuperação chinesa parece saudável, robusta e

sustentável, o que pode ser um vetor importante de sustentação de algumas teses

de investimentos:

Na Europa, a despeito do recuo da

inflação “cheia”, em muito puxada pela queda dos preços de energia, os núcleos

de inflação continuam altos e subindo, tornando-se uma grande dor de cabeça

para o ECB. O trabalho de política monetária não está terminado e ainda deveremos

conviver com juros mais altos na região:

Claramente o tema “Inflação” ainda

não pode ser abandonado pelo mercado. Estamos passando por um momento de

transição, em que o tema “Inflação” perdeu um pouco de força em detrimento as

expectativas de fim de ciclo de alta de juros, sem que tenhamos sinais

concretos de “Recessão”.

Ainda passaremos pela fase do ciclo

que o tema que dominará será a “Recessão”, mas ainda não estamos neste estágio.

Por ora, o mercado acredita que o fim do ciclo de alta de juros está mais

próximo e que o mundo conseguirá enfrentar essas taxas de juros de maneira suave.

Isso vem dando suporte aos ativos de risco nos últimos dias.

No Brasil, os mercados locais

reagiram positivamente ao anúncio do pacote fiscal. Reforço aqui o que escrevi

ontem sobre este tema:

Este não é o

melhor modelo do mundo. Certamente será de difícil execução. Outras opções

existiam. Contudo, na atual conjuntura, com os mercados locais “amassados”, com

valuations (na média) atrativos e uma posição técnica saudável, não duvido que

o mercado se anime com este anúncio.

Qualquer

Arcabouço seria de difícil execução. O próprio Teto do Gasto, que sempre foi

visto como um excelente avanço institucional, se mostrou frágil em um momento

de maior dificuldade do país. Dito isso, a proposta parece de simples

entendimento e a matemática, a princípio, funciona.

Que fique claro, não

estou ficando mais otimista estruturalmente, mas entendo que este era um

tema sensível de curto-prazo que terá sido endereçado em direção a um caminho

razoável, mesmo que não perfeito (ou utópico), o que pode vir a ajudar a

dinâmica de curto-prazo dos ativos locais.

As condições de

contorno do mercado internacional também estão mais favoráveis aos ativos do

Brasil, que viviam a incerteza do Fiscal, e vinham com desempenho relativo pior

do que os seus pares. A China segue dando sinais positivos de crescimento, as

taxas de juros no mundo desenvolvido recuaram, as commodities apresentaram

recuperação recente e ainda não há sinais de desaceleração do crescimento

global. Menos juros, com crescimento ainda saudável costuma ser um pano de

fundo positivo para Brasil.

*As análises e

opiniões são pessoais e não representam uma visão institucional.

Dan

H. Kawa

CIO

TAG Investimentos

Comentários

Postar um comentário