Daily News – Rotação, Reflation e Inflação.

Os ativos de risco seguem mostrando sinais de consolidação, mas com o tema de rotação do portfólio para ativos e setores mais cíclicos e uma tese de “reflation” cada dia mais claros. Isso fica evidente quando olhamos o desempenho de alguns setores da bolsa dos EUA, por exemplo.

Neste ano, vemos um bom desempenho de Small-Caps, Valor, Financials e do S&P “Equal Weight” em detrimento a Nasdaq. Continuo vendo amplo espaço para a continuidade destes movimentos, mesmo que não lineares, e a depender da manutenção do cenário de normalização do mundo:

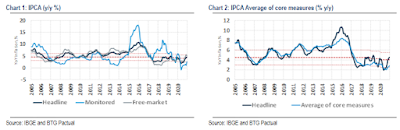

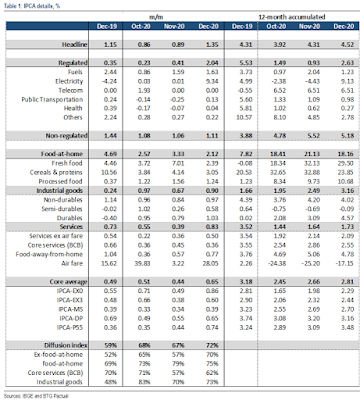

No Brasil, o destaque ontem ficou

para o IPCA de dezembro. O número superou as expectativas do mercado, mostrou

uma inflação mais disseminada, através de núcleos mais elevados e um índice de

difusão alto:

O número divulgado ontem deve colocar

o BCB em um passo adicional de alerta e pode levá-lo a um processo de alta da

taxa Selic antes do que o previsto. Quanto antes este movimento começar, menor

terá que ser o movimento de ajuste.

Reforço que não vejo, ainda, um sinal

de descontrole inflacionário. Estamos vindo de uma base muito baixa e a

inflação ainda se mostra controlada. Muito da alta pode ser explicada por

questões pontuais e localizadas, que tenderão a se dissipar ao longo do ano.

Contudo, é razoável pecar pelo conservadorismo

diante dos sinais recentes, cada vez mais claros, de aceleração, mesmo que

gradual e ordenada, da inflação.

Na Europa, a produção industrial da

Itália e novembro apresentou queda de 1,4%, muito abaixo das expectativas. O

número reflete os “lockdowns” no país. O mercado já embute um efeito negativo

de curto-prazo, que deveria ser superado com as vacinas e a normalização da

economia ao longo de 2021:

Ainda na Europa, os ativos “Investment

Grade” atingiram níveis baixíssimos de taxas e spreads. Não vejo, ainda, “trigger”

para uma mudança de tendência, mas tampouco vejo este mercado global de crédito

como atrativo. Fico crescentemente preocupado com esses níveis de taxas e a

posição técnica deste mercado:

Enquanto a liquidez no mundo estiver

abundante e não houver uma inflação estrutural, essa dinâmica deve continuar.

Uma pequena mudança neste pano de fundo, todavia, pode trazer efeitos rápidos e

acentuados sobre este mercado.

*As análises e opiniões são pessoais e não representam, necessariamente, uma visão institucional.

Dan

H. Kawa

CIO

TAG Investimentos

Comentários

Postar um comentário