Daily News – Todas as atenções voltadas para o Fed.

Os ativos de risco estão apresentando leve correção após uma terça-feira

de forte apreciação.

Além dos sinais emitidos pelo Banco Central Europeu pela manhã

(comentado aqui: https://mercadosglobais.blogspot.com/2019/06/daily-news-europa-draghi-bndes.html)

o dia foi marcado pelo anuncio de que Trump e Xi, Presidente dos EUA e Premier

da China, irão se reunir nas reuniões do G20 no final deste mês no Japão.

Na agenda do

dia, destaque absoluto para a reunião do Fed nos EUA, onde o mercado embute

probabilidade em torno de 30% de um corte de 25bps nas taxas de juros, e/ou uma

sinalização incisiva de que os juros cairão nas próximas reuniões do Comitê. O

mercado precifica em torno de 3 quedas de 25bps nos próximos 12 meses, o que de

certa forma tem sido um vetor importante de sustentação dos ativos de risco.

Entendo que os

mercados devem ficar suportados no curto-prazo pela expectativa de sucesso dos

bancos centrais desenvolvidos no processo de afrouxamento adicional de política

monetária. Tenho grandes dúvidas e receios de quão permanente isso será, dado o

estágio avançado do ciclo econômico e o nível de preços e valuation de varias

classes de ativos.

Por isso tenho

recomendado hedges e proteções relativamente diversas, algumas vêm se

mostrando bem sucedidas nas últimas semanas, outas nem tanto. São eles: Ouro,

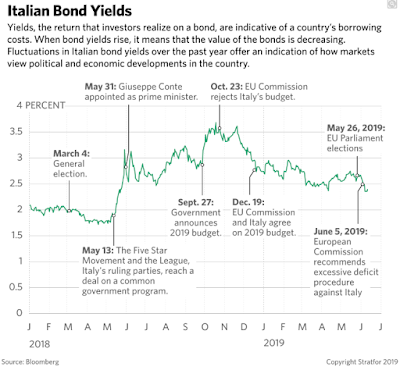

JPY, puts de S&P e spreads de Itália contra os Bunds de Alemanha nos

portfólios internacionais.

No Brasil, não há

novidades relevantes. O Senado vetou o “projeto de armamento” de Bolsonaro. Os

ruídos envolvendo o presidente do BNDES começam a se dissipar e a Reforma da

Previdência avança na Comissão Especial.

Os ativos do

Brasil tem sido um dos grandes favorecidos pela melhora no ambiente global e

pelas perspectivas de avanços no cenário local. Sigo construtivo e recomendando

um portfólio balanceado no país. Na atual conjuntura prefiro, nesta ordem, o

mercado de renda variável (através de ações e setores específicos e com a escolha

dos gestores corretos), seguido da curva longa de juros e, por fim e com menos

convicção, do câmbio.

No atual patamar

de preços e volatilidade implícita, já acho válido olhar algum hedge para o risco

de cauda no Brasil seja via opções de dólar ou de Ibovespa.

Comentários

Postar um comentário