Daily News – “The Winter is coming...”

As bolsas globais estão apresentando uma tentativa de recuperação, após forte “sell-off” ontem. Contudo, os sinais de fragilidade continuam aparentes, com o dólar ainda misto no mundo e as commodities pressionadas.

O destaque da noite ficou para a decisão do Copom no Brasil, que

manteve a Taxa Selic estável e 2%, como era amplamente esperado. O BCB optou

por manter a estrutura básica de seu comunicado, promovendo mudanças apenas marginais

em sua mensagem.

Havia alguma expectativa de que o BCB pudesse adotar um tom mais neutro

diante da alta corrente da inflação e do aumento dos riscos fiscais. Assim, a

decisão foi vista como “dovish” pela maior parte do mercado.

Espero um “steepening” da curva de juros e uma pressão adicional altista

no dólar.

Não cabe a mim avaliar o trabalho do BCB, apenas tentar prever o que

será feito e seus impactos no mercado. Eu, particularmente, acredito que o

Brasil não tenha estrutura econômica para suportar uma Taxa Selic em 2% por

muito tempo.

Eu entendo os argumentos do Copom para a manutenção dos juros neste

patamar, mas acredito que os riscos em torno do cenário são crescentes e não

desprezíveis. Ao que tudo indica, contudo, o BCB vai optar por ser reativo e

não proativo diante desses riscos.

Acredito que este BCB é sério, crível e técnico. Se ele está adotando

essa postura, é porque acredita em seu cenário. Ele não irá se furtar em “virar

a mão” caso veja que o cenário mudou ou que ele esteja errado.

Todavia, ele pode sim ter uma avaliação errada e apenas ex-post

perceber isso. O que configuraria um “erro de avaliação” e tornaria seu

trabalho futuro mais difícil.

“Os mercados” estavam relativamente tranquilos com a “segunda onda” da

pandemia, pois esta vinha sendo menos letal e controlada de forma mais pontual

e localizada.

Nos últimos dias, a explosão de casos na Europa acabou levando diversos

países a adotarem medidas mais agressivas de distanciamento social e fechamento

econômico mais amplo.

Por mais que as medidas sejam mais amenas do que aquelas verificadas no

começo do ano, o impacto negativo no crescimento já está dado. A Europa já

sente os efeitos colaterais no crescimento desta “segunda onda”:

Diante disso, estamos vendo uma maior volatilidade e correção dos

mercados.

Esperamos um curto-prazo de maior volatilidade e incerteza. Por alguns

momentos, podemos ter a sensação de que voltamos no tempo e poderemos viver um

novo “março de 2020”.

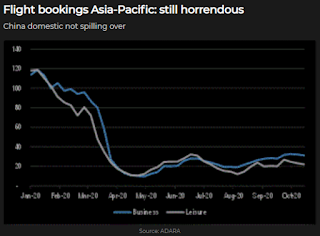

Ainda estamos distante da normalidade e de uma clara recuperação mais

vigorosa em todas as regiões do mundo:

Contudo, a despeito do aumento expressivo dos riscos, o cenário base

ainda é de que esta “segunda onda” possa ser controlada e o mundo possa reabrir

daqui a 15-30 dias.

Não podemos minimizar os riscos, mas tampouco entrar em um pânico

generalizado.

Nossas carteiras estão mais diversificadas do que no começo do ano, com

menos crédito privado High Grade e menos Fundos Multimercados e, naqueles

veículos que permitem, estamos com proteções para o final deste ano, nos

mercados de dólar, Ibovespa e S&P.

Dan H. Kawa

CIO TAG Investimentos

Comentários

Postar um comentário